Котировки нефти выросли на фоне новых экономических стимулов в Китае

Центробанк страны снизил норму резервных требований для высвобождения дополнительной ликвидности

Обзор рынков подготовили аналитики Ассоциации финансистов Казахстана (АФК).

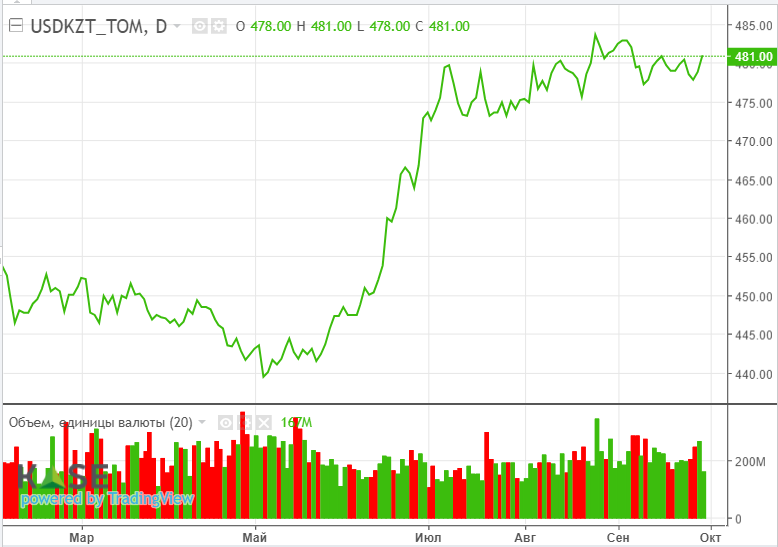

По итогам пятничных торгов курс по паре USDKZT закрылся на отметке 479,5 тенге за доллар (+0,93 тенге). При этом объём торгов резко снизился и составил 167,4 млн долларов против 271,2 млн на предыдущей сессии. Подобная динамика наблюдалась на позитивном внешнем фоне, включая рост нефтяных котировок и снижение индекса доллара США. Соответственно, повышение обменного курса тенге в большей степени было обусловлено внутренними факторами. Активные покупки инвалюты могли происходить в целях оплаты импорта и обслуживания/погашения внешних обязательств, объёмы которых традиционно увеличиваются в конце каждого квартала.

Диаграмма 1. USDKZT:

Индикативные ставки денежного рынка по итогам пятницы показали разнонаправленную динамику: TONIA снизилась на 67 б.п., до 13,39%, тогда как SWAP-1D вырос на 27 б.п., до 8,45%. При этом объём торгов снизился до 736,4 млрд тенге (-179,0 млрд), приблизившись к своим среднесуточным значениям с начала года (734,7 млрд). В то же время продолжается изъятие краткосрочной ликвидности с рынка посредством депозитных аукционов, в результате чего открытая нетто-позиция удерживается вблизи отметки в 6,7 трлн тенге.

Фондовый рынок

Индекс KASE на последних торгах недели продолжил умеренное снижение, опустившись до отметки в 5 167,65 пункта (-0,37%). В отсутствие значимых корпоративных событий основным драйвером снижения выступили акции Kaspi (-2,9%), тогда как долевые бумаги остальных компаний представительского списка показали менее выраженную динамику, изменяясь в диапазоне ±0,5%.

Нефть

По итогам пятницы котировки нефти Brent выросли на 0,5% – до 72,0 доллара за баррель, на фоне новостей о новых стимулах в Китае. Центробанк КНР снизил норму резервных требований для банков на 0,5 п.п., до минимума с 2020 года в 6,6%. Это сокращение позволит направить на рынок ликвидность в размере 1 трлн юаней (142 млрд долларов). Также поддержку ценам на энергоресурсы оказывает эскалация ближневосточного конфликта: Израиль усилил атаки на Хезболлу, поддерживаемую Ираном, который является членом ОПЕК+. Однако в целом сентимент на нефтяном рынке остается негативным из-за планируемого увеличения добычи нефти ОПЕК+ (на 180 тыс. б/с с декабря), возобновления экспорта нефти из Ливии, а также завершения ураганной активности в Мексиканском заливе.

Рисковые активы

Основные фондовые индексы США по итогам торгов пятницы показали разнонаправленную динамику: S&P и Nasdaq снизились на 0,1% и 0,4%, тогда как Dow прибавил 0,3%. Вероятно, это было связано с тем, что инвесторы по-разному оценили вышедшую макростатистику. Потребительские доходы и расходы американцев в августе выросли на 0,2% по сравнению с предыдущим месяцем, при консенсус-прогнозе роста на 0,4% и 0,3%, соответственно. Индекс PCE Core, который не учитывает стоимость продуктов питания и энергоресурсов, увеличился на 0,1% в месячном и на 2,7% в годовом выражении. Также отметим, что индекс потребительского доверия в сентябре повысился до 70,1 пункта с августовских 67,9 пункта. Для инвесторов это может означать, что экономика США остается сильной, что, с одной стороны, свидетельствует о «мягкой посадке» американской экономики, а с другой, может способствовать замедлению смягчения монетарных условий в стране.

Защитные активы

В конце прошлой недели наблюдался пониженный спрос на защитные активы: цены на золото снизились на 0,6%, индекс доллара США – на 0,2%, доходность 10-летних казначейских облигаций США снизилась на 4 б.п. Это могло быть связано с укреплением уверенности участников рынков в относительной экономической стабильности США и других развитых стран и своевременности смягчения в них денежно-кредитной политики. В фокусе внимания инвесторов – развитие ситуации на Ближнем Востоке, а также сегодняшняя речь главы Федрезерва Джерома Пауэлла на встрече в Национальной ассоциации по бизнес-экономике.